I finanziamenti federali spingono aziende statunitensi come Thintronics a rivoluzionare la produzione di semiconduttori. Il successo è tutt’altro che garantito.

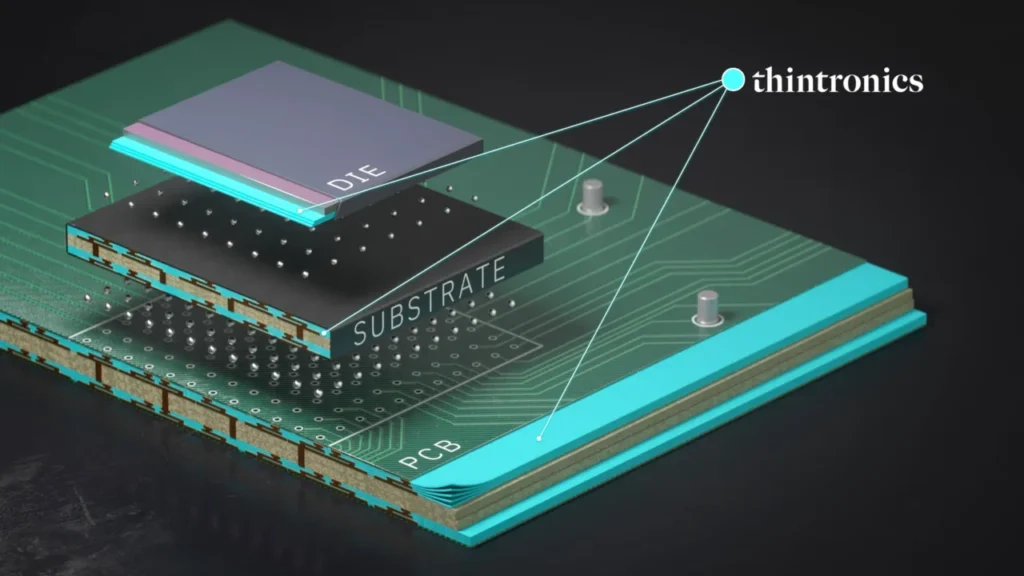

Può essere vertiginoso cercare di capire tutti i complessi componenti di un singolo chip per computer: strati di componenti microscopici collegati tra loro attraverso autostrade di fili di rame, alcuni appena più larghi di qualche filamento di DNA. Tra questi fili si nasconde un materiale isolante chiamato dielettrico, che assicura che i fili non si tocchino e non vadano in cortocircuito. Ingrandendo ulteriormente l’immagine, un particolare dielettrico si frappone tra il chip e la struttura sottostante; questo materiale, chiamato pellicola dielettrica, è prodotto in fogli sottili come i globuli bianchi.

Per 30 anni, un’unica azienda giapponese chiamata Ajinomoto ha guadagnato miliardi producendo questa particolare pellicola. I concorrenti hanno lottato per superarla e oggi Ajinomoto detiene oltre il 90% del mercato di questo prodotto, che viene utilizzato in ogni ambito, dai computer portatili ai centri dati.

Ma ora una startup con sede a Berkeley, in California, sta intraprendendo uno sforzo erculeo per detronizzare Ajinomoto e riportare negli Stati Uniti questa piccola fetta della catena di approvvigionamento dei chip.

Thintronics promette un prodotto costruito appositamente per le esigenze di calcolo dell’era dell’intelligenza artificiale: una suite di nuovi materiali che, secondo l’azienda, hanno proprietà isolanti superiori e, se adottati, potrebbero significare data center con velocità di calcolo più elevate e costi energetici inferiori.

L’azienda è in prima linea in un’ondata di nuove aziende statunitensi, stimolate dal CHIPS and Science Act da 280 miliardi di dollari, che stanno cercando di ritagliarsi una porzione del mercato dei semiconduttori, ormai dominato da una manciata di operatori internazionali. Ma per avere successo, Thintronics e i suoi colleghi dovranno superare una serie di sfide: risolvere problemi tecnici, interrompere relazioni industriali di lunga data e convincere i colossi globali dei semiconduttori ad accogliere nuovi fornitori.

“Inventare nuove piattaforme di materiali e introdurle nel mondo è molto difficile”, afferma il fondatore e CEO di Thintronics Stefan Pastine. Non è “per i deboli di cuore”.

Il collo di bottiglia dell’isolante

Se riconoscete il nome Ajinomoto, probabilmente vi sorprenderà sapere che svolge un ruolo fondamentale nel settore dei chip: l’azienda è meglio conosciuta come il principale fornitore mondiale di polvere per condimenti MSG. Negli anni ’90, Ajinomoto scoprì che un sottoprodotto del glutammato monosodico era un ottimo isolante e da allora gode di un quasi monopolio in questo materiale di nicchia.

Ma Ajinomoto non produce nessuna delle altre parti che compongono i chip. In effetti, i materiali isolanti dei chip si basano su catene di fornitura disperse: uno strato utilizza materiali di Ajinomoto, un altro utilizza materiali di un’altra azienda e così via, senza che nessuno degli strati sia ottimizzato per lavorare in tandem. Il sistema risultante funziona bene quando i dati vengono trasmessi su percorsi brevi, ma su distanze più lunghe, come tra i chip, gli isolanti deboli agiscono come un collo di bottiglia, sprecando energia e rallentando la velocità di calcolo. Questo aspetto è diventato di recente una preoccupazione crescente, soprattutto perché l’addestramento dell’intelligenza artificiale diventa sempre più costoso e consuma quantità impressionanti di energia. (Ajinomoto non ha risposto alle richieste di commento).

Tutto questo non aveva molto senso per Pastine, un chimico che nel 2019 ha venduto la sua precedente azienda, specializzata nel riciclaggio di plastiche dure, a una società di prodotti chimici industriali. In quel periodo ha iniziato a credere che l’industria chimica potesse essere lenta nell’innovare e ha pensato che lo stesso schema impedisse ai produttori di chip di trovare materiali isolanti migliori. Nell’industria dei chip, dice, gli isolanti sono stati “considerati come il figliastro con la testa rossa”: non hanno visto i progressi compiuti dai transistor e dagli altri componenti dei chip.

Nello stesso anno ha lanciato Thintronics, con la speranza che la scoperta di un isolante migliore potesse garantire ai data center una maggiore velocità di calcolo a costi inferiori. L’idea non era rivoluzionaria – nuovi isolanti vengono costantemente studiati e utilizzati – ma Pastine credeva di poter trovare la chimica giusta per fare un passo avanti.

Thintronics afferma che produrrà diversi isolanti per tutti gli strati del chip, per un sistema progettato per essere inserito nelle linee di produzione esistenti. Pastine mi ha detto che i materiali sono ora in fase di test con una serie di operatori del settore. Ma ha rifiutato di fornire i nomi, citando accordi di non divulgazione, e allo stesso modo non ha voluto condividere i dettagli della formula.

Senza ulteriori dettagli, è difficile dire con esattezza quanto i materiali Thintronics siano in grado di confrontarsi con i prodotti della concorrenza. L’azienda ha recentemente testato i valori Dk dei suoi materiali, che sono una misura dell’efficacia di un isolante. Venky Sundaram, un ricercatore che ha fondato diverse startup nel settore dei semiconduttori ma non è coinvolto in Thintronics, ha esaminato i risultati. Rispetto ad altri film di accumulo – la categoria dielettrica in cui Thintronics compete – i valori Dk più impressionanti sono migliori di quelli di qualsiasi altro materiale oggi disponibile.

Una strada irta di ostacoli

La visione di Thintronics ha già ottenuto un certo sostegno. A marzo l’azienda ha ricevuto un finanziamento da 20 milioni di dollari, guidato dalle società di venture capital Translink e Maverick, oltre a una sovvenzione della National Science Foundation statunitense.

L’azienda sta inoltre cercando di ottenere finanziamenti dalla legge CHIPS. Firmata dal Presidente Joe Biden nel 2022, è stata concepita per incentivare aziende come Thintronics, al fine di riportare la produzione di semiconduttori nelle aziende americane e ridurre la dipendenza da fornitori stranieri. Un anno dopo l’entrata in vigore della legge, l’amministrazione ha dichiarato che più di 450 aziende hanno presentato dichiarazioni di interesse per ricevere finanziamenti CHIPS per lavori in tutto il settore.

La maggior parte dei finanziamenti della legge è destinata a impianti di produzione su larga scala, come quelli gestiti da Intel nel Nuovo Messico e da Taiwan Semiconductor Manufacturing Corporation (TSMC) in Arizona. Ma il Segretario al Commercio degli Stati Uniti Gina Raimondo ha dichiarato che vorrebbe che anche le aziende più piccole ricevessero finanziamenti, soprattutto nel settore dei materiali. A febbraio sono state aperte le candidature per un fondo di 300 milioni di dollari destinato specificamente all’innovazione dei materiali. Anche se Thintronics ha rifiutato di dire a quanto ammonta il finanziamento richiesto o da quali programmi, l’azienda vede il CHIPS Act come un’importante spinta per il futuro.

Ma costruire una catena di fornitura nazionale per i chip – un prodotto che attualmente dipende da decine di aziende in tutto il mondo – significherà invertire decenni di specializzazione dei diversi Paesi. Gli esperti del settore affermano che sarà difficile sfidare i fornitori di isolanti oggi dominanti, che spesso hanno dovuto adattarsi per respingere la nuova concorrenza.

“Ajinomoto ha raggiunto il 90 per cento di quota di mercato per più di due decenni”, afferma Sundaram. “È una cosa inaudita per la maggior parte delle aziende, e si può immaginare che non ci siano arrivati senza cambiare”.

Una grande sfida è rappresentata dal fatto che i produttori dominanti hanno rapporti decennali con progettisti di chip come Nvidia o Advanced Micro Devices e con produttori come TSMC. Chiedere a questi attori di cambiare i materiali è un grosso problema.

“L’industria dei semiconduttori è molto conservatrice”, afferma Larry Zhao, ricercatore nel settore dei semiconduttori che lavora nel settore dei dielettrici da oltre 25 anni. “Preferiscono utilizzare i fornitori che conoscono già molto bene e di cui conoscono la qualità”.

Un altro ostacolo che la Thintronics deve affrontare è di natura tecnica: i materiali isolanti, come altri componenti dei chip, sono soggetti a standard di produzione così precisi da essere difficilmente comprensibili. Gli strati in cui Ajinomoto domina sono più sottili di un capello umano. Il materiale deve anche essere in grado di accettare minuscoli fori, che ospitano i fili che corrono verticalmente attraverso la pellicola. Ogni nuova iterazione è un enorme sforzo di ricerca e sviluppo in cui le aziende storiche hanno il sopravvento grazie alla loro esperienza pluriennale, afferma Sundaram.

Se tutto questo viene completato con successo in laboratorio, si pone un altro ostacolo: il materiale deve mantenere queste proprietà in un impianto di produzione ad alto volume, dove Sundaram ha visto fallire gli sforzi precedenti.

“Nel corso degli anni ho fornito consulenza a diversi fornitori di materiali che hanno cercato di entrare nel business [di Ajinomoto] senza riuscirci”, afferma. “Tutti hanno finito per avere il problema di non essere facili da usare in una linea di produzione ad alto volume”.

Nonostante tutte queste sfide, una cosa potrebbe giocare a favore di Thintronics: i giganti tecnologici statunitensi come Microsoft e Meta stanno facendo progressi nella progettazione dei propri chip per la prima volta. Il piano prevede di utilizzare questi chip per l’addestramento AI interno e per la capacità di cloud computing che affittano ai clienti, riducendo così la dipendenza del settore da Nvidia.

Sebbene Microsoft, Google e Meta abbiano rifiutato di commentare se stiano perseguendo progressi in materiali come gli isolanti, Sundaram sostiene che queste aziende potrebbero essere più disposte a collaborare con le nuove startup statunitensi, anziché ripiegare sui vecchi metodi di produzione dei chip: “Hanno una mentalità molto più aperta sulle catene di fornitura rispetto ai big esistenti”.